Искусство инвестировать в искусство. Часть 2

Краткий обзор современного рынка искусства

Чтобы понять, что управляет рынком искусства, важно учитывать то, что лежит в основе мотивации покупки искусства. Искусство – это уникальная инвестиция, у которой много нематериальных причин для покупки. Опросы показали, что только 10% высокообеспеченных частных лиц рассматривают предметы искусства только лишь в качестве финансовой инвестиции (хотя многие другие исследования указывают на больший процент). В любом случае, пускай не-денежную ценность сложно вычленить из общей ценности — но ее нельзя игнорировать. Отметим также ту непостижимую ценность антиквариата, заключающуюся в обладании предметом искусства для наслаждения им. Искусство дает коллекционерам социальный статус и престиж – возможность продемонстрировать другим свое богатство и стиль жизни. Существуют филантропические причины для покупки искусства – финансовая поддержка молодых и недавно появившихся художников, создание коллекции для сохранения культурного наследства. Китайские покупатели, например, репатриировали культурные ценности, находившиеся в руках западных владельцев (что в свою очередь подняло цены на китайское искусство в последние годы).

Характеристика и возможности диверсификации

Очевидная денежная выгода – возможность дохода от инвестиции, хотя инвесторы понимают искусство как путь для хранения ценностей на случай инфляции; также для диверсификации структуры портфеля. Было проведено несколько исследований для измерения дохода от искусства с течением времени. Два главных подхода в измерении результативности — анализ повторяющихся аукционных продаж одного и того объекта или развитие гедонистической модели, которая берет в расчет характеристики и качества каждой работы в отдельности. Хотя методы подсчета, образцы информации и временные периоды различаются, большинство исследований показывает, что за большие периоды времени цены на искусство стремились вверх, шли в ногу с инфляцией и, в некоторых исследованиях, превосходили фондовые акции и облигации на определенные временные периоды.

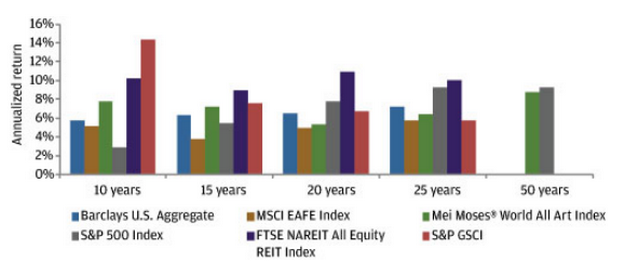

Однако стоит заметить, что существует несколько ограничений в измерении результативности искусства. Обычно используются только аукционные данные. И хотя они обширны и представляют большую выборку ценовых ориентиров и категорий коллекций, большая часть объема продаж на рынке не охвачена (например частные продажи). Также надо добавить, что не полностью отражены затраты на сделку и многие другие расходы. Для покупателя аукционный сбор может превышать цену из-под молотка на 10-20%. Такие расходы как хранение, страховка, экспертиза и оценка антиквариата тоже могут отхватить часть дохода. Индекс The Mei Moses® World All Art Index, подсчитываемый ежегодно и базирующийся на перепродажных ценах картин, проданных несколько раз, показывает положительный доход за последние 50 лет, немного отставая от S&P 500. Как показывает схема 2, искусство, измеренное Mei Moses World All Art Index, продвинулось особенно хорошо на относительной базе за последние годы, обгоняя США и всемирные фондовые акции и зафиксированный доход США за периоды 10 и 15 лет. Это играет роль в относительно мягкой коррекции во время спада 2008го и быстрого восстановления в 2011.

Схема 2: Позитивная доходная динамика искусства по отношению к другим классам активов (как в 2011). Источник: Barclays Capital, Morgan Stanley Capital International, Standard & Poor’s, Bloomberg, FTSE International, Beautiful Asset Advisors® LLC

Волатильность — стандартная изменчивость ежегодного дохода – искусства была ниже, чем американские и международные акции и сырьевые товары за последние 25 лет. Искусство имеет тенденцию двигаться медленными и многолетними кругами. Глядя на эффективность базы с учетом риска (доход поделенный на стандартное отклонение), за последние 50 лет, the Mei Moses World All Art Index (0.55) сошелся с the S&P 500 Index. За срок 25 лет the Mei Moses World All Art Index (0.45) выглядел относительно сильным, опережающим the MSCI EAFE и the S&P 500. Наш анализ предполагает, что искусство может добавлять диверсификационные выгоды в контексте портфеля с вкладами в искусство. Таблица 3 показывает, что за последние 25 лет искусство (по индексу the Mei Moses World Art Index) имело почти нулевую корреляцию с акциями США и негативно коррелировался с зафиксированным доходом и REITs.

Таблица 3: Искусство показывает низкие или негативные корреляции с другими классами активов за последние 25 лет.

|

S&P 500 |

MSCI EAFE |

FTSE NAREIT All Equity REIT |

Barclays Aggregate |

S&P GSCI |

Mel Moses World All Art |

|

| S&P 500 |

1.0000 |

|||||

| MSCI EAFE |

0.7128 |

1.0000 |

||||

| FTSE NAREIT All Equity REIT |

0.4919 |

0.4440 |

1.0000 |

|||

| Barclays Aggregate |

0.2311 |

-0.1944 |

0.1287 |

1.0000 |

||

| S&P GSCI |

0.1226 |

0.3558 |

0.1723 |

-0.2256 |

1.0000 |

|

| Mei Moses World All Art |

0.0003 |

0.1524 |

-0.1719 |

-0.1788 |

0.1983 |

1.0000 |

Источник: Barclays Capital, Morgan Stanley Capital International, Standard & Poor’s, Bloomberg,

FTSE International, Beautiful Asset Advisors LLC

Источник — JP Morgan

Перевод, адаптация — Бородкина Анна

No comments yet.